WORD

1. Muss ich meinen Arbeitgeber informieren, wenn ich Homeoffice als Arbeitsort angebe?

Es kann je nach Unternehmen und Arbeitsvertrag variieren, ob Sie Ihren Arbeitgeber über Ihren Arbeitsort informieren müssen. Es ist jedoch ratsam, dies zu tun, um Missverständnisse zu vermeiden und sicherzustellen, dass alle arbeitsrechtlichen und steuerlichen Bestimmungen eingehalten werden.

2. Welche Ausgaben können als Homeoffice-Kosten steuerlich geltend gemacht werden?

Zu den typischen Homeoffice-Kosten, die steuerlich geltend gemacht werden können, gehören Miete, Strom, Heizung, Internet, Telefon, Bürobedarf, sowie die Abschreibung von Arbeitsmitteln wie Laptop und Drucker. Es ist wichtig, dass die Kosten ausschließlich beruflich veranlasst sind.

3. Wie genau muss ich die Kosten für meinen Arbeitsplatz im Homeoffice nachweisen?

Um die Kosten für Ihr Homeoffice steuerlich geltend zu machen, müssen Sie die Ausgaben detailliert und nachvollziehbar dokumentieren. Belege, Rechnungen und Verträge sollten daher gut aufbewahrt werden. Beim Finanzamt können Sie eine Einnahmen-Überschuss-Rechnung oder eine Kostenkalkulation vorlegen.

4. Kann ich auch anteilig die Miete oder Nebenkosten für meinen privaten Wohnraum absetzen?

Ja, unter bestimmten Voraussetzungen können anteilige Miet- oder Nebenkosten für den privat genutzten Wohnraum im Homeoffice steuerlich geltend gemacht werden. Dieser Anteil sollte jedoch klar nachvollziehbar und angemessen sein.

5. Gibt es Grenzen bei der Höhe der absetzbaren Kosten für das Homeoffice?

Es gibt keine festgelegten Höchstbeträge für die absetzbaren Homeoffice-Kosten, solange sie beruflich veranlasst und angemessen sind. Es ist jedoch wichtig, dass die Kosten transparent dokumentiert und nachgewiesen werden, um mögliche Rückfragen des Finanzamts zu vermeiden.

6. Muss ich für die Anerkennung meiner Homeoffice-Kosten bestimmte Voraussetzungen erfüllen?

Ja, um die Kosten für das Homeoffice steuerlich geltend machen zu können, müssen bestimmte Voraussetzungen erfüllt sein. Dazu gehören vor allem, dass der Arbeitsplatz im Homeoffice ortsfest und ausschließlich für berufliche Zwecke genutzt wird. Es darf kein anderer beruflicher Arbeitgeber Büroflächen zur Verfügung stellen, und der Homeoffice-Arbeitsplatz sollte als Mittelpunkt der beruflichen Tätigkeit gelten. Zudem müssen die Kosten angemessen sein und nachgewiesen werden können. Es ist wichtig, alle erforderlichen Belege zu sammeln und aufzubewahren, um die Kosten später gegenüber dem Finanzamt nachweisen zu können.

7. Wie lange kann ich meine Homeoffice-Kosten rückwirkend geltend machen?

In der Regel können Homeoffice-Kosten bis zu einem Zeitraum von vier Jahren rückwirkend geltend gemacht werden. Es ist jedoch ratsam, die Kosten zeitnah zu erfassen und Belege aufzubewahren, um späteren Aufwand bei der Nachweisführung zu vermeiden. Es empfiehlt sich, die Kosten für das Homeoffice regelmäßig zu dokumentieren und eine separate Ablage für die entsprechenden Belege einzurichten.

8. Darf ich Verpflegungskosten im Homeoffice steuerlich absetzen?

Grundsätzlich können Verpflegungskosten im Homeoffice nicht als Betriebsausgaben geltend gemacht werden. Die Finanzbehörden erkennen in der Regel nur die Kosten für den Arbeitsplatz selbst, wie beispielsweise Miete, Strom, Internet oder die Anschaffung von Arbeitsmitteln an. Verpflegungskosten gehören nicht zu den absetzbaren Kosten für das Homeoffice.

9. Sind Aufwendungen für die Anschaffung von Arbeitsmitteln wie Laptop oder Schreibtischstuhl absetzbar?

Ja, Aufwendungen für die Anschaffung von Arbeitsmitteln wie Laptop, Schreibtischstuhl, Drucker oder Büromaterial können als Homeoffice-Kosten steuerlich geltend gemacht werden. Es ist wichtig, die Anschaffungskosten genau zu dokumentieren und die entsprechenden Belege aufzubewahren, um die Kosten gegenüber dem Finanzamt nachweisen zu können. Die Kosten für die Arbeitsmittel müssen allerdings angemessen sein und tatsächlich zur beruflichen Nutzung im Homeoffice dienen.

10. Wie gehe ich vor, wenn mein Finanzamt meine Homeoffice-Kosten nicht vollständig anerkennt?

Wenn das Finanzamt die geltend gemachten Homeoffice-Kosten nicht vollständig anerkennt, sollten Sie zunächst prüfen, ob alle erforderlichen Nachweise und Belege korrekt vorgelegt wurden. Falls dies der Fall ist, können Sie Einspruch gegen den Steuerbescheid einlegen und die fehlende Anerkennung der Kosten argumentieren. Es kann hilfreich sein, sich von einem Steuerberater oder einem Fachanwalt für Steuerrecht beraten zu lassen, um Ihre Argumentation zu stärken und Ihre Rechte gegenüber dem Finanzamt durchzusetzen. Es ist wichtig, geduldig und hartnäckig zu sein, um eine faire Anerkennung Ihrer Homeoffice-Kosten zu erreichen.

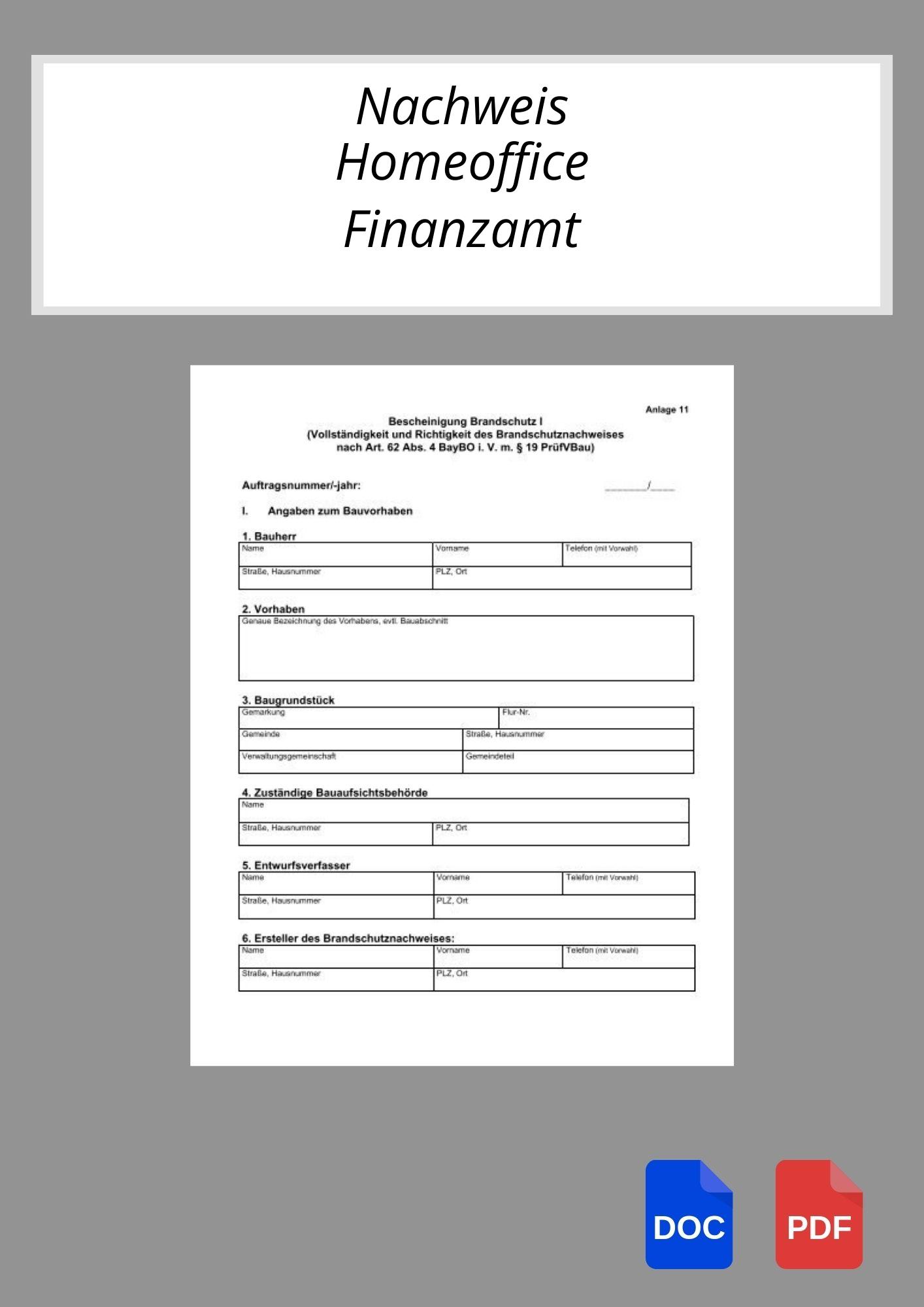

Nachweis Homeoffice Finanzamt Vorlage

Hauptteil:

Um dem Finanzamt den Nachweis über Ihr Homeoffice zu erbringen, müssen verschiedene Teile berücksichtigt werden:

1. Arbeitszimmer:- Beschreibung des Arbeitszimmers: Größe, Ausstattung, Zweck

- Fotos des Arbeitszimmers

- Mietvertrag oder Grundbuchauszug, wenn das Arbeitszimmer gemietet ist

- Liste der Arbeitsmittel: Computer, Drucker, Büromöbel, etc.

- Rechnungen oder Kaufbelege der Arbeitsmittel

- Nutzungsdauer der Arbeitsmittel für berufliche Zwecke

- Aufstellung der monatlichen Kosten für Miete, Strom, Heizung, etc.

- Aufteilung der Kosten zwischen privater und beruflicher Nutzung

- Belege wie Mietvertrag, Strom- und Heizungskostenabrechnungen

- Aufstellung der täglichen Arbeitszeiten im Homeoffice

- Aufzeichnungen über berufliche Termine oder Telefonkonferenzen im Homeoffice

- Nachweis über die regelmäßige Nutzung des Arbeitszimmers während der Arbeitszeit

Alle Informationen sollten klar strukturiert, gut dokumentiert und plausibel sein, um dem Finanzamt einen umfassenden Einblick in die betrieblichen Abläufe im Homeoffice zu geben.

| WORD PDF |

| Bewertungen 4,78 – ⭐⭐⭐⭐ 2623 |

| Verfasser Svenja Kühnert |

| Überprüfer Ansgar Tiedemann |

| Seitenzugriffe 8246 |

Muster

Vorlage

Formular

Vordruck